本投資法人は都市型商業施設及び東京オフィスへの重点投資を通じ、中長期に競争力を有するポートフォリオの構築、運営により、投資主価値の向上に努めています。そのために、「お客様に選ばれ続ける不動産」によるポートフォリオの構築を目指す上で、立地、用途、規模、クオリティーといった要素のみならず、環境負荷の低減を実現し、周辺環境や地域社会への貢献を行うことができることも、ポートフォリオに備わる大切な要素の一つであると考えています。

本投資法人は、グリーンボンドを発行することにより、サステナビリティへの取り組みを更に推進するとともに、ESG 投資に関心を持つ新たな投資家の需要を喚起することにより、本投資法人の発行する投資法人債に対する投資家層の拡大を図ることを目指してまいります。

グリーンボンドについて

資金使途が地球温暖化対策や環境関連事業等のグリーンプロジェクトに限定された債券で、一般的には国際資本市場協会(ICMA)の自主的ガイドラインであるグリーンボンド原則に則って発行されます。詳細は以下をご覧ください。

本投資法人はグリーンボンドフレームワーク適格性についてESG評価会社であるサステイナリティクスによりセカンドオピニオンを取得しています。詳細は以下をご参照ください。

グリーンボンドフレームワーク

1.資金の使途

グリーンボンドで調達された資金は、以下の適格クライテリアA(以下「グリーン適格資産」)を満たす既存又は新規物件の取得資金、若しくは以下の適格クライテリアBを満たす改修工事資金、又はそれらに要した借入金の返済資金若しくはそれらに要した投資法人債の償還資金に充当します。

2.適格クライテリア

本投資法人は適格プロジェクトに調達資金を充当する際、以下の基準を1つ以上適用します。

A. グリーン適格資産

以下の①から③の各第三者認証機関のうち上位2つの認証/再認証のいずれかをグリーンボンドの払込期日から過去36ヶ月以内に取得済み、又は今後取得予定であること

- CASBEE(A又はSランク)

- DBJ Green Building(4つ星又は5つ星)

- BELS(4つ星又は5つ星)

B. 改修工事

工事の主たる目的において以下のいずれかを満たし、かつグリーンボンドの払込期日より過去36ヶ月以内に完了、又は今後完了予定であること。

- 10%を超えるCO2 排出量又はエネルギー消費量の削減

- 10%を超える水使用量の削減

- 上記適格クライテリアAに定める第三者認証機関のうち上位2つの認証の いずれかの新規取得又は星の数若しくはランクの1 段階以上の改善

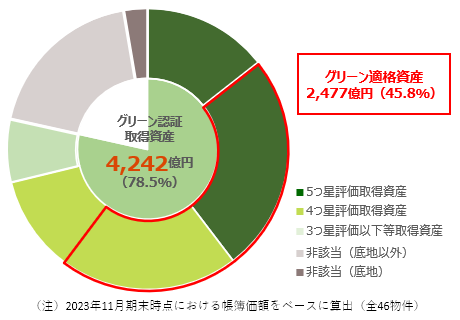

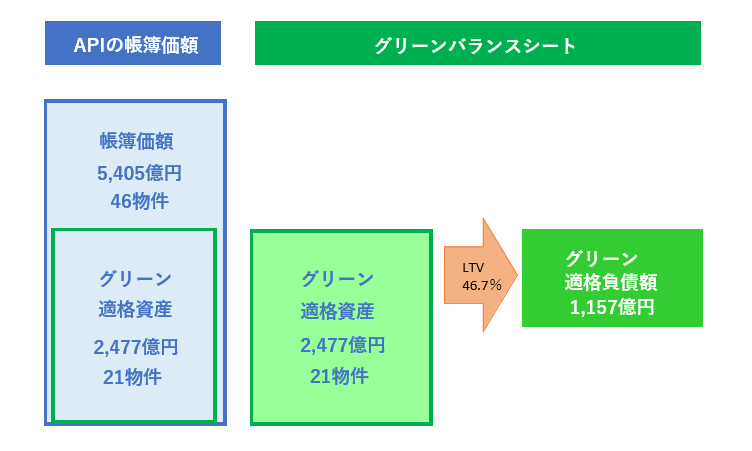

3.調達資金の管理

本投資法人はポートフォリオからグリーン適格資産を抽出し、各投資法人債の払込期日において算出可能な直近期末時点におけるグリーン適格資産(※)の帳簿価額の総額に、総資産LTV(Loan to Value/有利子負債ベース )を乗ずることでグリーン適格負債額を算出します。その上で、グリーンボンドの未償還残高が、グリーン適格負債額を超過しないよう管理します。

2023年11月末時点

※直近期末時点におけるグリーン適格資産とは、直近期末時点で第三者認証機関の上位2つの認証を36ヶ月以内に取得している物件をいいます。

4.資金充当状況レポーティング

グリーンボンドで調達した資金が全額充当されるまで、各年の5月末時点のグリーン適格資産及び改修工事のファイナンス/リファイナンス状況、資金充当状況(未充当資金の額、充当予定時期及び運用方法を含む)を同社のウェブサイト上に開示します。また、本投資法人はグリーンボンドの未償還残高がグリーン適格負債額を超過していないことを開示します。更に、発行後については、グリーンボンドの未償還残高がある限り、本投資法人は各年の5月末時点におけるグリーン適格資産の帳簿価額の総額、グリーン適格負債額及びグリーンボンドの未償還残高を開示します。

5.インパクト・レポーティング

本投資法人は、対応するグリーンボンド未償還残高がある限り、グリーン適格資産の概要、認証の取得状況、認証のレベルを年1 回公表します。加えて、エネルギー管理権限を有しているグリーン適格資産については、以下の指標についても年一回公表します。

- エネルギー消費量

- CO2排出量

- 水消費量

- 廃棄物排出量

なお、グリーンボンドで調達された資金が充当された改修工事の改善効果については、改修前と改修後のエネルギー消費量、水消費量又はCO2 排出量の推定削減率(%)を公表します。

グリーンボンドの発行状況

| 発行額(百万円) | 利率 | 発行年月日 | 償還期限 | 概要 | プレスリリース | ||

|---|---|---|---|---|---|---|---|

| 第10回無担保投資法人債 (グリーンボンド) |

5,000 | 0.220% | 2019年7月9日 | 2024年7月9日 | 無担保 無保証 |

投資法人債(グリーンボンド)の発行に関するお知らせ | 投資法人債(グリーンボンド)の発行に関するお知らせ |

| 第11回無担保投資法人債 (グリーンボンド) |

4,000 | 0.530% | 2019年11月18日 | 2029年11月16日 | 無担保 無保証 |

投資法人債(グリーンボンド)の発行に関するお知らせ | 投資法人債(グリーンボンド)の発行に関するお知らせ |

| 第12回無担保投資法人債 (グリーンボンド) |

4,500 | 0.510% | 2020年10月21日 | 2030年10月21日 | 無担保 無保証 |

投資法人債(グリーンボンド)の発行に関するお知らせ | 投資法人債(グリーンボンド)の発行に関するお知らせ |

| 第14回無担保投資法人債 (グリーンボンド) |

3,900 | 0.400% | 2021年11月16日 | 2031年11月14日 | 無担保 無保証 |

投資法人債(グリーンボンド)の発行に関するお知らせ | 投資法人債(グリーンボンド)の発行に関するお知らせ |

| 第15回無担保投資法人債 (グリーンボンド) |

2,000 | 0.820% | 2022年12月19日 | 2032年12月17日 | 無担保 無保証 |

投資法人債(グリーンボンド)の発行に関するお知らせ | 投資法人債(グリーンボンド)の発行に関するお知らせ |

| 合計 | 19,400 | ― | ― | ― | ― | ― | ― |

インパクトレポート

| エネルギー年間使用量(MWh) (注2) |

CO2年間排出量(t-CO2) (注3) |

年間水消費量(m3) | 年間廃棄物排出量(t) | ||||

|---|---|---|---|---|---|---|---|

| 実績 | スコープ1 (直接排出量) |

スコープ2 (間接排出量) |

スコープ3 (テナント排出量) |

||||

| 2018年度 | 52,171 | 22,614 | - | - | - | 271,021 | 1,994 |

| 2019年度 | 44,669 | 18,125 | - | - | - | 247,458 | 2,056 |

| 2020年度 | 26,585 (60,318) |

22,963 | 58 | 11,077 | 11,828 | 226,405 | 1,913 |

| 2021年度 | 16,261 (45,435) |

16,758 | 233 | 5,320 | 11,205 | 146,773 | 1,128 |

| 2022年度 | 17,514 (47,691) |

14,636 | 208 | 5,647 | 8,781 | 162,352 | 1,171 |

| (注1) | 原則として、上記はすべて各年度(4月~翌年3月)における底地を除く不動産ポートフォリオのうち、グリーン適格資産(各翌年の5月末時点において判定)を対象に算定。 |

|---|---|

| (注2) | 建物における燃料(ガス・重油等)、電気、地域冷暖房の消費量。2020年度以降は本投資法人がエネルギー管理権限を有する部分を対象に算定。 カッコ内は2019年度までと同様、テナントによる排出量を含めた実績値。 |

| (注3) | 計算に使用した排出係数、排出量計算方法は環境省「温室効果ガス排出量算定・報告・公表制度」に準ずる。2020年度以降のスコープ3はテナント排出量(カテゴリー13)を測定しており、データを収集できた範囲から算定。 |

APIが保有するグリーン適格資産一覧

| 物件番号 | 物件名称 | 評価ランク | 期末帳簿価額 (百万円) |

||

|---|---|---|---|---|---|

| DBJ Green Building認証 |

CASBEE 不動産評価認証 |

BELS 評価認証 |

|||

| UR-3 | キュープラザ恵比寿 | A(★★★★) | 8,090 | ||

| UR-9 | A-FLAG渋谷 | A(★★★★) | 6,385 | ||

| UR-11 | A-FLAG骨董通り | A(★★★★) | 4,373 | ||

| UR-13 | A-FLAG代官山ウエスト | S(★★★★★) | 2,427 | ||

| UR-18 | A-FLAG西心斎橋 | ★★★★ | 14,352 | ||

| TO-1 | 東急不動産恵比寿ビル | S(★★★★★) | 7,157 | ||

| TO-2 | A-PLACE恵比寿南 | S(★★★★★) | 9,506 | ||

| TO-4 | A-PLACE青山 | S(★★★★★) | 8,471 | ||

| TO-10 | A-PLACE品川 | A(★★★★) | 3,789 | ||

| TO-12 | 汐留ビルディング | ★★★★ | 69,926 | ||

| TO-13 | A-PLACE恵比寿東 | S(★★★★★) | 6,906 | ||

| TO-14 | A-PLACE渋谷金王 | S(★★★★★) | 4,918 | ||

| TO-16 | A-PLACE品川東 | S(★★★★★) | 18,702 | ||

| TO-23 | 霞が関東急ビル | S(★★★★★) | 30,808 | ||

| AA-2 | icotなかもず (コーナン棟) | A(★★★★) | 7,580 | ||

| AA-2 | icotなかもず (銀行棟) | A(★★★★) | 448 | ||

| AA-4 | icot溝の口 | S(★★★★★) | 2,730 | ||

| AA-5 | icot多摩センター | S(★★★★★) | 2,528 | ||

| AA-7 | 大阪中之島ビル | S(★★★★★) | 11,244 | ||

| AA-9 | マーケットスクエア相模原 | S(★★★★★) | 4,473 | ||

| AA-10 | 梅田ゲートタワー | S(★★★★★) | 18,832 | ||

| AA-11 | A-PLACE馬車道 | A(★★★★) | 4,074 | ||

| グリーン適格資産合計 | 247,733 | ||||

| (注1) | 2023年11月末日時点において、第三者認証機関の上位2つの認証を36ヶ月以内に取得している物件を記載しています。 |

|---|